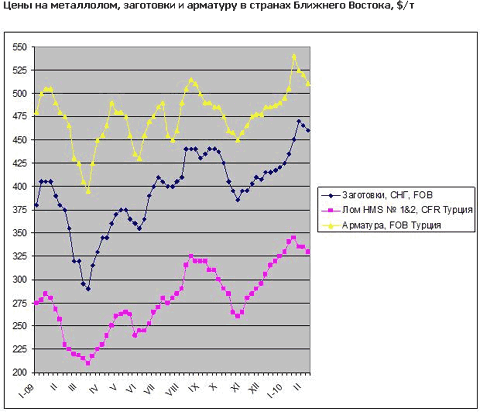

В последние две недели на рынках Ближнего Востока наблюдается понижение цен на три связанных между собой продукта – арматуру, заготовки и металлолом. С конца января котировки уменьшились на $15-25 за т и, вероятно, продолжат опускаться и во второй половине февраля.

Основная причина падения цен заключается в слабом спросе на арматуру в странах Ближнего Востока. Прежде всего, рынок дестабилизируют ОАЭ, на долю которых до кризиса приходилось свыше половины регионального импорта арматуры. Только турецкие компании в 2008 году поставили в ОАЭ более 5,3 млн. т данной продукции. В 2009-том этот показатель упал до менее 1,7 млн. т, и только резкое (в разы и десятки раз) увеличение закупок такими странами как Египет, Ливия и Ирак позволило турецким прокатчикам минимизировать потери. В 2009 году турецкий экспорт арматуры сократился всего на 15%, от 10,27 млн. до 8,73 млн. т.

Однако проблема в том, что в последние месяцы прошлого года объем турецких поставок составлял немногим более 500 тыс. т в месяц, в декабре провалился ниже этой величины, а в январе, по предварительным данным, опустился до менее 450 тыс. т. Даже с учетом сезонного фактора, этого совершенно недостаточно, тем более, что из-за неблагоприятных погодных условий спрос на конструкционную сталь упал в последние недели и в самой Турции.

В прошедшие первые полтора месяца 2010 года ситуация на рынке ОАЭ оставалась неблагоприятной. Ни государство, ни частный сектор пока не предпринимают попыток реанимации национальной строительной отрасли. При этом, можно с достаточной степенью уверенности предположить, что этого в ближайшие месяцы и не произойдет. Тревожные заявления американских и европейских политиков о `второй волне` кризиса, реальная опасность дефолта в Греции, постепенное сворачивание программ стимулирования экономики в США способствуют возникновению негативных ожиданий на мировом финансовом рынке. До кризиса процветание ОАЭ зависело, прежде всего, от притока иностранных инвестиций, сейчас на них не стоит серьезно надеяться.

Цены на нефть, рост которых мог бы предоставить средства для финансирования строительных и инфраструктурных проектов в ряде стран региона, тоже не радуют. В течение последних двух недель стоимость ОПЕКовской `корзины` неоднократно снижалась до менее $70 за баррель. Безусловно, в ближневосточных странах в этом году будут реализовываться различные проекты, в том числе крупные, но в целом спрос на длинномерный прокат в регионе и близко не подойдет к докризисным показателям.

Весной прошлого года турецких производителей арматуры, буквально, спасли египетские компании, всего за пару месяцев приобретшие более 1 млн. т этой продукции, однако повторения этой волны закупок в ближайшее время ожидать, пожалуй, не следует. Проблема острого дефицита арматуры перед египетскими потребителями в настоящее время не стоит, собственное производство в последнее время несколько возросло, а складские запасы достаточно велики.

Тем не менее, именно Египет (а также Ирак и Ливия) в последние несколько недель являются наиболее активными покупателями турецкой арматуры. Однако вследствие избытка предложения последнее слово на рынке принадлежит покупателям. В январе они просто отказывались от значительных закупок, и чтобы возобновить продажи, турецким экспортерам пришлось сбавить цены от около $540 за т FOB во второй половине января до $500-510 за т FOB на прошлой неделе. Не исключено, что до конца февраля котировки по некоторым поставкам просядут и до менее $500 за т CFR.

Впрочем, основной фактор, благодаря которому турецкие производители арматуры смогли радикально понизить цены, – это удешевление металлолома. Оно же состоялось, главным образом, из-за того что сами прокатчики, накопив определенные запасы сырья в январе, смогли на несколько недель покинуть рынок. Это удачно (для них) совпало с падением покупательской активности на рынках металлолома Китая, США и Европы, а также понижением курса евро по отношению к доллару. Сейчас турецкие компании могут приобретать европейский материал HMS № 1&2 (70:30), в среднем, по $325 за т CFR и игнорировать предложения на поставку более дорогого лома из России или США.

Безусловно, эти выгоды – сугубо временные. Запасов лома хватит турецким прокатчикам, максимум, до середины марта, даже при условии сокращения объемов производства стали. До конца первого квартала покупательская активность на рынке металлолома (причем, не только турецком) должна снова возрасти, что погонит цены на сырье вверх.

Аналогичная ситуация и с заготовками. Падение цен на лом, снижение спроса со стороны турецких прокатчиков, начало двухнедельных каникул на Ближнем Востоке вызвали удешевление украинских и российских полуфабрикатов от $470-480 за т FOB на пике подъема в начале второй половины января до $450-465 за т FOB. Очевидно, в ближайшие дни экспортерам придется сбавить цены и до менее $450 за т FOB. Однако через три-четыре недели у них должна снова появиться возможность для реванша.

Виктор Тарнавский

http://www.rusmet.ru/

На ближневосточном рынке длинномерной продукции продолжается спад

+380 44 237 XX XX +380 44 237 2567

Идентификатор: 7039

3 июл. 2024 г.

30 янв. 2024 г.