Наступление Рамадана, естественно, привело к снижению спроса на длинномерный прокат в странах Ближнего Востока, но пока оказало лишь ограниченное воздействие на цены. По оценкам трейдеров, большинство потребителей в странах региона имеют незначительные запасы, так что в ближайшее время будут вынуждены приступить к закупкам. Кроме того, на высоком уровне остается также стоимость металлолома.

Российские и украинские компании, выйдя на рынок с сентябрьской продукцией, не только не снизили, но даже и увеличили котировки на арматуру. Если остатки августовского материала были проданы по $670-680 за т FOB, то по новым контрактам цены достигли $680-690 за т FOB, а Белорусский метзавод, обычно делающий первое предложение по завышенной цене, а затем снижающий котировки, установил первоначальную цену на уровне почти $700 за т FOB.

Уверенная позиция экспортеров основывается, прежде всего, на ограниченном объеме предложения при потенциально высоком спросе. Ряд заводов в странах СНГ запланировали на третий квартал проведение ремонтов с соответствующей потерей производительности. Некоторые компании сообщают, что уже в первую неделю августа продали большую часть сентябрьской продукции, хотя в целом объем закупок не слишком высок.

В начале августа полуфабрикаты из СНГ пользовались спросом, главным образом, в Египте, отчасти – Турции и Саудовской Аравии, хотя большинство потребителей считали стоимость данной продукции завышенной. В частности, в странах Персидского залива украинские заготовки могли достигать $710-720 за т CFR, почти наравне с арматурой. Некоторые из местных прокатных компаний, не способные найти полуфабрикаты дешевле $700 за т CFR (сейчас даже корейская и японская продукция стоит в регионе, как правило, не менее $710 за т CFR), были вынуждены приостановить выпуск.

В Сирии импортную пошлину на заготовки из СНГ увеличили до 4,5%, что поставило в более выгодное положение поставщиков из Турции и Египта, предлагающих свой материал по $690-700 за т FOB. Пока нет активного спроса и со стороны Ирана. Местные прокатчики выжидают, тем более, что на рынке есть недорогой казахстанский материал стоимостью менее $660 за т FOB.

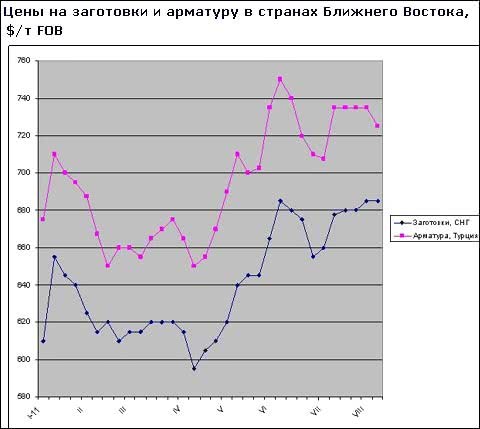

На рынке арматуры ситуация выглядит менее благоприятной для поставщиков. Экспортеры из СНГ сохранили на сентябрь прежние цены, котируя арматуру на уровне $700-710 за т FOB, а вот турецкие компании пошли на уступки. После того как в течение четырех недель подряд они предлагали свою продукцию по $730-740 за т FOB при незначительном объеме продаж, в начале августа турецкие металлурги все же понизили цены до около $720-730 за т FOB. В страны Персидского залива арматура предлагается вообще по $720 за т CFR, но пока особого интереса не вызывает.

Правда, судя по всему, это отступление имеет временный характер. Уже во второй половине августа ожидается возращение на рынок иракских и египетских покупателей. Кроме того, в ближайшее время могут возобновиться поставки турецкой продукции в страны Юго-Восточной Азии, где с конца июля котировки на арматуру поднялись более чем на $20 за т. Наконец, турецким металлургам, пока воздерживающимся от закупок металлолома, скорее всего, придется вскоре приобретать его по более высокой цене.

Пока заготовки на ближневосточном рынке выглядят слишком дорогими по сравнению с арматурой. Но, вероятнее всего, не полуфабрикатам придется подешеветь в ближайшее время, а готовый прокат подорожает, чтобы восстановить привычную разницу в ценах.

Виктор Тарнавский

http://www.rusmet.ru/

Разница в ценах на заготовки и арматуру на Ближнем Востоке сократилась до минимума

+380 44 237 XX XX +380 44 237 2567

Идентификатор: 9218

3 июл. 2024 г.

30 янв. 2024 г.